Equilibrio eccezionale

- 1241

- 212

- Enzo De Angelis

Qual è l'equilibrio non pagato?

Lui equilibrio eccezionale È il capitale più l'interesse che è in sospeso per pagare un prestito o la media di un portafoglio di prestiti (qualsiasi debito a termine, a rate, curve o carta di credito, su cui gli interessi vengono addebitati), per un periodo di tempo, di solito a mese.

Il saldo non pagato è il denaro che è reso, ma che non viene pagato nella sua interezza alla data di scadenza. Il prestatore usa questo saldo per calcolare nel suo conto quanto interesse è dovuto per quel periodo. Gli uffici del credito basano la solvibilità del prestito del mutuatario a qualsiasi saldo non pagato.

Più il debito del mutuatario del suo limite di indebitamento è, più sarà considerato una responsabilità finanziaria. Come per i saldi non pagati, gli uffici del credito analizzano anche come il credito viene mantenuto con i finanziatori.

Pagare completare il saldo non pagato di ciascuno stato di conto mantiene il credito di prestito al livello più alto. Dà anche una classificazione ad alta credito al mutuatario.

Caratteristiche dell'equilibrio insoluto

I fornitori di credito riportano i saldi insolven ogni mese alle agenzie di rapporti di credito. Gli emittenti del credito generalmente segnalano il saldo totale non pagato di ciascun mutuatario durante la consegna del rapporto.

I saldi sono segnalati sopra tutti i tipi di debiti, rotanti e non rinnovabili. Con saldi malsani, gli emittenti di credito informano anche pagamenti delinquenti che hanno più di 60 giorni di ritardo.

Fattori di classificazione del credito

La puntualità dei pagamenti e dei saldi insoltiti sono due fattori che influenzano la classificazione del credito del mutuatario. Gli esperti affermano che i mutuatari dovrebbero cercare di mantenere i saldi totali non pagati al di sotto del 40 %.

Può servirti: motivazione che porta all'imprenditorialitàI mutuatari con un debito insoluto totale superiori al 40 % possono facilmente migliorare la loro classificazione del credito effettuando pagamenti più alti mese in mese che riducono il saldo istruttivo totale.

Diminendo il saldo totale non pagato, la classificazione del credito del mutuatario viene aumentata. Tuttavia, la puntualità non è così facile da migliorare. I pagamenti arretrati sono un fattore che può rimanere dai tre ai cinque anni in un rapporto di credito.

Il saldo medio non pagato su carte di credito e prestiti è un fattore importante per la classificazione del credito al consumo.

Monthly, i saldi non pagati in media sui conti attivi sono informati alle agenzie di credito, insieme a qualsiasi altro importo che è già sconfitto.

I saldi di svolgimento di prestiti non rinnovabili diminuiranno mensilmente con i pagamenti programmati. I saldi dei debiti rotanti varieranno a seconda dell'uso che il titolare dà alla sua carta di credito.

Come viene calcolato l'equilibrio malsano?

La formula di base per il calcolo di un saldo non pagato è prendere il saldo originale e sottrarre i pagamenti effettuati. Tuttavia, le spese di interesse complicano l'equazione per i mutui e altri prestiti.

Poiché una parte dei pagamenti del prestito si applica al pagamento degli interessi, è necessario creare una tabella di ammortamento per calcolare il saldo non pagato di un prestito.

Una tabella di ammortamento consente di calcolare quale importo del pagamento si applica al capitale e quale parte pagare gli interessi. Per creare una tabella di ammortamento e calcolare il saldo non pagato, questi passaggi vengono seguiti:

Crea la tabella di ammortamento

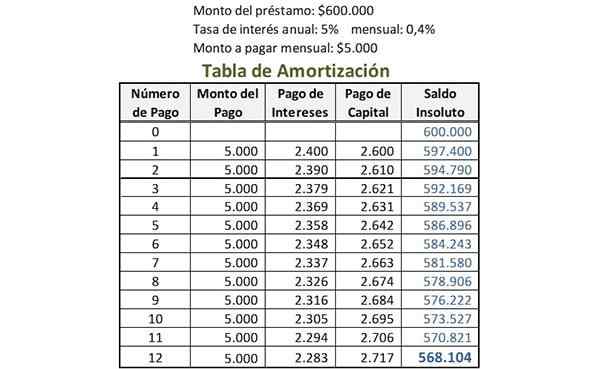

Innanzitutto sono indicati i dati del prestito; Per esempio:

- Importo del prestito = $ 600.000.

- Importo per pagare mensilmente = $ 5000.

- Tasso di interesse mensile = 0,4 %.

Il tasso di interesse mensile viene calcolato dividendo il tasso di interesse annuale per l'importo dei pagamenti effettuati ogni anno. Ad esempio, se il prestito ha un tasso di interesse annuo del 5 % e i pagamenti sono mensili, il tasso di interesse mensile è del 5 % diviso per 12: 0,4 %.

Può servirti: livelli organizzativi o piramide organizzativaVengono create cinque colonne per la tabella di ammortamento: numero di pagamento, importo di pagamento, pagamento degli interessi, pagamento in conto capitale e saldo non pagato.

In "Numero di pagamento", il numero 0 è scritto in prima fila. In "Saldo non pagato", l'importo originale del prestito è scritto in quella prima riga. In questo esempio sarebbe $ 600.000.

Registra il primo pagamento

Nella colonna "Numero di pagamento", il numero 1 è scritto nella riga sotto il pagamento 0. L'importo da pagare mensilmente nella stessa riga è scritto, nella colonna "Importo del pagamento". Sarebbe $ 5000 in questo esempio.

Nella stessa riga, nella colonna "Pagamento degli interessi", il tasso di interesse mensile viene moltiplicato per il saldo non pagato prima di questo pagamento, per determinare la parte del pagamento degli interessi. In questo esempio sarebbe moltiplicato dello 0,4 % per $ 600.000: $ 2400.

All'importo mensile totale, questo importo del pagamento degli interessi viene sottratto per trovare il pagamento del capitale per questa riga. In questo esempio sarebbe $ 5000 meno $ 2400: $ 2600.

Nella colonna "Unsolidue" della stessa riga, questo pagamento in conto capitale viene sottratto dal saldo precedente, per calcolare il nuovo saldo non pagato. In questo esempio sarebbe $ 600.000 in meno $ 2600: $ 597 400.

Equilibrio irrilevante del prestito

Viene ripetuto il processo effettuato per il primo pagamento per ogni pagamento successivo che è stato effettuato. L'importo mostrato nella colonna "saldo non pagato" nella riga del pagamento più recente è l'attuale non pagato del prestito, come evidenziato nell'immagine.

Può servirti: catena del valore di Porter

Interesse per saldi non pagati

Le società di carte di credito mostrano il tasso di interesse come percentuale mensile. L'interesse da pagare dipende da questo tasso, dal saldo non pagato e dal numero di giorni che il saldo non pagato ha.

L'interesse nel saldo non pagato viene caricato solo se l'importo minimo o parziale viene pagato alla data specificata, non l'importo totale dovuto. Questa è chiamata facilità di credito rotante.

C'è un periodo gratuito durante il quale l'importo utilizzato sulla carta di credito non genera interessi. Questa è la durata tra il primo giorno del ciclo di fatturazione e il giorno della scadenza del pagamento.

Viene applicato un addebito aggiuntivo per il pagamento in ritardo se l'importo dovuto alla data specificata non viene pagato. Questa imposta sul servizio è applicabile agli interessi e ad altre aliquote, essendo incluse nell'importo totale dovuto.

Metodo di equilibrio medio giornaliero non pagato

Molte società di carte di credito utilizzano un metodo medio di saldo non pagato giornaliero per calcolare gli interessi mensili applicati a una carta di credito.

Il metodo medio di saldo giornaliero consente a una società di carte di credito di raccogliere un interesse leggermente più elevato; Considera i saldi del titolare della carta per tutto il mese e non solo alla data di chiusura.

Con il calcolo dei saldi giornalieri in media quotidianamente, la società della carta di credito sta aggiungendo i saldi di svolgimento di ogni giorno entro il ciclo mensile di fatturazione e lo divide per il numero totale di giorni.

Un tasso di interesse giornaliero viene inoltre calcolato e addebitato per il numero di giorni nel ciclo di fatturazione per raggiungere l'interesse mensile totale.