Valutazione finanziaria dei progetti

- 4611

- 329

- Ruth Cattaneo

Spieghiamo quale sia la valutazione finanziaria, i metodi che esistono e danno esempi

Cos'è la valutazione finanziaria?

UN Valutazione finanziaria È l'indagine di tutte le parti di un progetto specifico al fine di valutare se avrà una performance futura. Pertanto, questa valutazione precedente sarà il modo di sapere se detto progetto contribuirà agli obiettivi dell'azienda o se sarà una perdita di tempo e denaro.

L'importanza della valutazione finanziaria è che è prima di qualsiasi esborso. Senza questo, molti rischi finanziari del progetto non sarebbero considerati, aumentando le possibilità di fallimento dello stesso. Tieni presente che questa valutazione viene eseguita in base a dati stimati, quindi non garantisce che il progetto sarà un successo o un fallimento.

Tuttavia, la sua realizzazione aumenta considerevolmente la probabilità di successo e avverte di importanti fattori da tenere conto del progetto, come il tempo di recupero degli investimenti, la redditività o il reddito stimato e i costi stimati.

Caratteristiche della valutazione finanziaria

Le caratteristiche di questa valutazione possono variare notevolmente in base al tipo di progetto. Tuttavia, tutte le valutazioni devono giocare i seguenti argomenti:

Flusso di cassa

Una volta operativo, il progetto genererà reddito e spese. Per ogni anno operativo è necessario stimare quanto verrà generato l'uno dall'altro per ottenere il flusso di fondi disponibili.

Finanziamento

Sebbene la società possa permettersi il progetto, nella valutazione finanziaria è importante trattare il progetto come se dovesse finanziare se stesso.

Tempo di rendimento degli investimenti

Il tempo in cui il progetto impiegherà per essere redditizio è un altro fatto essenziale quando lo valuta finanziariamente.

Può servirti: economia positivaObiettivi

Se gli obiettivi del progetto non sono allineati con la visione e la missione dell'azienda, non avrebbe senso farlo.

Metodi di valutazione finanziaria

Esistono un gran numero di metodi di valutazione finanziaria, di cui i più noti sono: il valore corrente netto (VAN), il tasso di rendimento interno (IRR) e il periodo di recupero (PR o Restituire).

Il valore corrente netto (furgone)

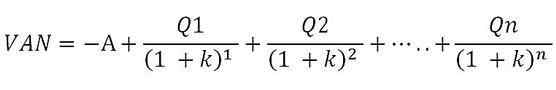

Il VAN è una procedura che misura il valore al momento attuale di una serie di flussi di cassa futuri (cioè reddito e spese), che sarà originata dal progetto.

Per questo. Se questo è maggiore, si consiglia il progetto; Altrimenti, non varrà la pena eseguirlo.

Tasso di rendimento interno (TIR)

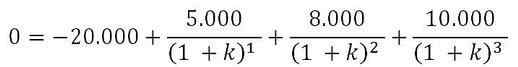

L'IRR cerca di calcolare il tasso di sconto che ottiene un risultato positivo per il progetto.

In altre parole, cerca il tasso di sconto minimo per il quale è consigliato il progetto e genererà un vantaggio. Pertanto, l'IRR è il tasso di sconto con cui il VAN è uguale a zero.

Periodo di recupero (PR o Restituire)

Questo metodo cerca di scoprire quanto tempo ci vorrà per recuperare l'investimento iniziale del progetto. Si ottiene aggiungendo i flussi di cassa accumulati fino a quando non sono uguali all'erogazione iniziale del progetto.

Questa tecnica ha alcuni svantaggi. Da un lato, tiene conto solo del tempo di recupero degli investimenti.

Può servirti: costo medio ponderatoCiò può portare a errori quando si sceglie tra un progetto e un altro, poiché questo fattore non significa che il progetto scelto sia il più redditizio in futuro, ma è quello che viene precedentemente recuperato.

D'altra parte, i valori aggiornati dei flussi di cassa non sono presi in considerazione come nei metodi precedenti. Questo non è il più appropriato, poiché è noto che il valore del denaro cambia nel tempo.

Esempi di valutazione finanziaria

Vanno e tirano

Diamo l'esempio che abbiamo il seguente progetto da valutare: un costo iniziale di € 20.000 che nei prossimi 3 anni genererebbe rispettivamente 5000 e 10.000 €.

ANDARE

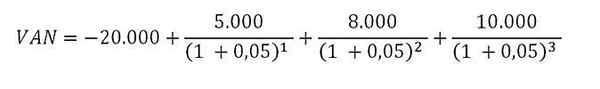

Per calcolare il furgone, dobbiamo prima sapere quale tasso di interesse abbiamo. Se non abbiamo quelle € 20.000, probabilmente chiediamo un prestito bancario a un tasso di interesse.

Se abbiamo questi, dobbiamo vedere quale redditività ci darebbe denaro in un altro investimento, come un deposito di risparmio. Pertanto, diciamo che l'interesse sia del 5 %.

Seguendo la formula del furgone:

L'esercizio sarebbe così:

Van = -20000 + 4761.9 + 7256.24 + 8638.38 = 656.52

In questo modo, abbiamo calcolato il valore attuale del reddito annuo, li abbiamo aggiunti e abbiamo sottratto l'investimento iniziale.

Tir

Nel caso dell'IRR, abbiamo precedentemente commentato che sarebbe il tasso di sconto che rende il furgone uguale a 0. Pertanto, la formula sarebbe quella del furgone, cancellando il tasso di sconto e equalizzandolo a 0:

TIR = 6,56 %

Può servirti: prezzo unitarioPertanto, il risultato finale è il tasso di interesse da cui il progetto è redditizio. In questo caso, questo tasso minimo è del 6,56 %.

Periodo di recupero o Restituire

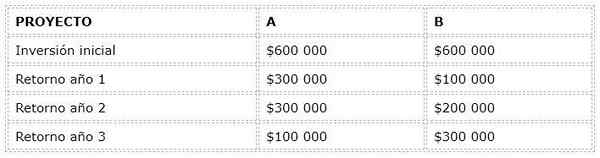

Se abbiamo due progetti A e B, il periodo di recupero è dato dal ritorno annuale di ciascuno di questi. Diamo un'occhiata al seguente esempio:

Per la tecnica del periodo di recupero, il progetto più interessante sarebbe la A, che recupera il suo investimento nell'anno 2 mentre la B lo fa in 3.

Tuttavia, ciò significa che A è più redditizio nel tempo di B? Ovviamente no. Come abbiamo detto, il periodo di recupero tiene conto solo del tempo in cui recuperiamo l'investimento iniziale del progetto; Non tiene conto della redditività, né dei valori aggiornati attraverso il tasso di sconto.

È un metodo che non può essere definitivo quando si sceglie tra due progetti. Tuttavia, è molto utile combinarlo con altre tecniche come Van e l'IRR, e anche per avere un'idea preliminare dei tempi di ritorno dell'erogazione iniziale.

Riferimenti

- López Dumrauf, G. (2006), Calcolo finanziario applicato, un approccio professionale, 2a edizione, editoriale La Law, Buenos Aires.

- Bonta, Patricio; Farber, Mario (2002). 199 Domande di marketing. Norma editoriale

- Ehrhardt, Michael C.; Brigham, Eugene F. (2007). Finanza aziendale. Editori di apprendimento di Cengage.

- Gava, l.; E. Armadio; G. Serna e A. Ubierna (2008), Direzione finanziaria: decisioni di investimento, Delta editoriale.

- Gómez Giovanny. (2001). Valutazione del progetto finanziario: CAUE, VPN, TIR, B/C, PR, CC.