Capitale circolante

- 1450

- 75

- Cosetta Messina

Cos'è il capitale circolante?

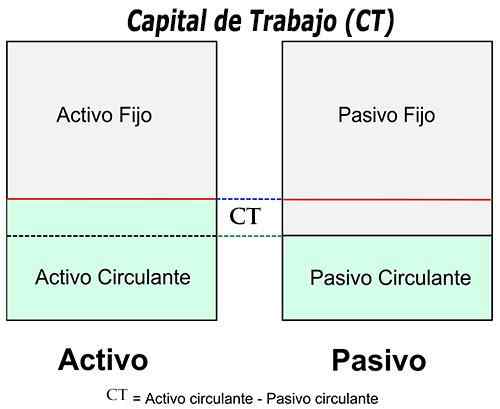

Lui Capitale circolante, Conosciuto anche come capitale circolante, è un indicatore finanziario che rappresenta la liquidità operativa disponibile per un'azienda, un'organizzazione o altra entità, comprese le entità governative. Come le immobilizzazioni, come l'impianto e le attrezzature, il capitale circolante è considerato parte del capitale operativo.

Il capitale circolante è la differenza tra le attività circolanti di un'azienda, come i crediti efficaci, i crediti dei clienti, gli inventari di materie prime e i prodotti finiti; e passività circolanti, come i conti pagabili ai fornitori.

La maggior parte dei progetti richiede un investimento nel capitale circolante, che riduce il flusso di cassa, ma la cassa diminuirà anche se il denaro viene raccolto troppo lentamente o se il volume delle vendite sta diminuendo, il che causerà un calo dei conti al dettaglio.

Il capitale circolante rivela molto sulla situazione finanziaria di un'azienda, o almeno sulla posizione di liquidità di detta società a breve termine.

Come viene calcolato il capitale circolante?

Il capitale circolante viene calcolato sottraendo le attività circolanti delle passività circolanti:

- Capitale circolante = attività circolanti - passività circolanti

Se le attività circolanti sono inferiori alle passività circolanti, la società ha una carenza di capitale circolante, chiamata anche deficit di capitale circolante.

Le passività delle attività e circolanti correnti includono tre account di particolare importanza. Questi conti rappresentano le aree del business in cui i manager hanno un impatto più diretto: crediti e inventario (circolanti attivo) e circolazione dei conti pagabili.

La parte circolante del debito (pagabile prima di 12 mesi) è fondamentale perché rappresenta una richiesta a breve termine per le attività circolanti. Altri tipi di debito a breve termine sono i prestiti bancari e le linee di credito.

Può servirti: capitalismo commercialeCaratteristiche della formula

La formula del capitale circolante presuppone che una società liquiderebbe davvero le sue attività circolanti per pagare le passività circolanti, il che non è sempre realistico, considerando che un po 'di liquidità è sempre necessario per soddisfare gli obblighi dei salari e mantenere le operazioni.

Inoltre, la formula del capitale circolante presuppone che i crediti siano disponibili per la raccolta, il che potrebbe non essere il caso di molte aziende.

Un ciclo di capitale operativo positivo stabilizza il reddito e i pagamenti per ridurre al minimo il capitale circolante e massimizzare il flusso di cassa.

Le aziende in crescita richiedono efficaci. Il modo più economico per crescere è essere in grado di rilasciare efficace accorciamento del ciclo del capitale circolante.

Importanza del capitale circolante

Il capitale circolante è un indicatore comune della liquidità, dell'efficienza e della salute generale di un'azienda. Una società può essere dotata di molte attività e redditività; Tuttavia, non potrebbe avere liquidità se le tue attività non possono facilmente diventare denaro.

Il capitale circolante riflette i risultati di una serie di attività aziendali. Include l'amministrazione dell'inventario, la gestione del debito, la raccolta delle entrate e i pagamenti ai fornitori.

È più affidabile che qualsiasi altro indicatore finanziario, perché indica cosa sarebbe se un'azienda prendesse tutte le sue risorse a breve termine e le usassero per pagare tutte le sue passività a breve termine. Più capitale circolante avrà a disposizione un'azienda, avrai meno tensione finanziaria.

Uno degli usi più importanti del capitale circolante è l'inventario. Più è a lungo l'inventario del magazzino, più tempo sarà immobilizzato il capitale circolante dell'azienda.

Può servirti: responsabilità sociale delle istituzioni e delle organizzazioniCapitale circolante positivo e negativo

Uno dei principali vantaggi di osservare la posizione del capitale circolante di una società è di essere in grado di fornire molte potenziali difficoltà finanziarie che possono sorgere.

Il capitale circolante positivo è necessario per garantire che una società possa continuare con le sue operazioni, oltre ad avere fondi sufficienti per compensare sia le spese operative che i debiti a breve termine quasi immediatamente.

Il capitale circolante negativo indica generalmente che una società non può soddisfare i suoi debiti a breve termine.

Tuttavia, una società che mantiene troppo capitale circolante può ridurre i suoi rendimenti. Un investitore potrebbe essere migliore se il consiglio di amministrazione decidesse di distribuire parte di tale surplus sotto forma di dividendi; Ecco perché potrebbe essere una valutazione ingannevole.

La necessità di avere contanti

Quando non vengono amministrate attentamente, le aziende possono crescere e finire efficaci quando hanno bisogno di più capitale circolante per realizzare piani di espansione rispetto a quello che possono generare nel loro stato attuale.

Ciò si verifica generalmente quando un'azienda ha usato in contanti per pagare tutto, invece di cercare finanziamenti che ammorbidano i pagamenti e mette a disposizione la liquidità per altri usi per altri usi.

Di conseguenza, la mancanza di capitale circolante fa fallire molte aziende, anche se ottengono davvero profitti. Le aziende più efficienti investono saggiamente per evitare queste situazioni.

Come assoluta regola dei finanziatori, vogliono vedere un capitale circolante positivo. Tale situazione dà loro la possibilità di pensare che la società abbia sufficienti attività circolanti per coprire i propri obblighi finanziari.

Può servirti: Double Game Theory: cosa è, regole, applicazioni, esempiAumento e diminuzione del capitale circolante

Studiando i livelli di capitale circolante è possibile determinare se un'azienda ha le risorse necessarie per espandersi internamente o se è necessario ricorrere ai mercati finanziari per raccogliere fondi aggiuntivi.

Nelle migliori circostanze, livelli insufficienti di capitale circolante possono generare pressioni finanziarie in un'azienda. Ciò aumenta i prestiti e il numero di pagamenti arretrati a creditori e fornitori.

Questo è il motivo per cui gli analisti sono sensibili a una diminuzione del capitale circolante, poiché indica che un'azienda ha difficoltà a mantenere o aumentare le loro vendite, sta pagando le fatture troppo velocemente o addebita i crediti troppo lentamente.

D'altra parte, un aumento del capitale circolante suggerisce diversamente. Indica che la società ha aumentato le sue attività circolanti o ha ridotto le passività circolanti; Ad esempio, hai pagato alcuni creditori a breve termine.

Esistono diversi modi per valutare ulteriormente il capitale circolante di un'azienda. Sono inclusi la rotazione dell'inventario, la relazione dei giorni dei crediti e il pagamento, la ragione circolante e il test acido.

Esempio di capitale circolante

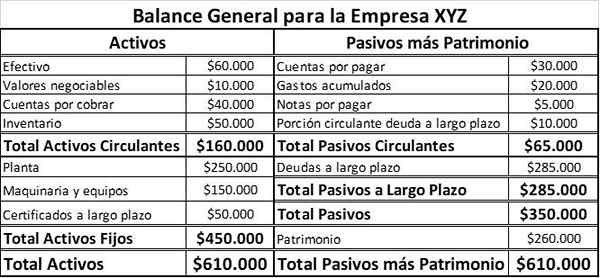

Ecco le informazioni sul bilancio sulla società XYZ:

Utilizzando la formula del capitale circolante e le informazioni sul saldo della tabella superiore, possiamo calcolare che il capitale circolante della società XYZ è:

$ 160.000 (attività circolanti totali) - $ 65.000 (passività circolanti totali)

= $ 95.000 (capitale circolante